Il mercato italiano del pet sembra non conoscere crisi: questo emerge dalla decima edizione del Rapporto Assalco-Zoomark, curato da Assalco (Associazione Nazionale tra le Imprese per l’Alimentazione e la Cura degli Animali da Compagnia) e da Zoomark International, con il contributo di Iri Information Resources e di Anmvi (Associazione Nazionale Medici Veterinari Italiani). Il Rapporto, ormai considerato documento di riferimento e compendio di fonti accreditate sull’andamento del mercato dei prodotti per gli animali da compagnia e sul rapporto uomo–pet, ha fotografato il trend in crescita del settore degli animali da compagnia in Italia.

Il mercato italiano del pet: il giro d’affari del food è aumentato del 2,7%

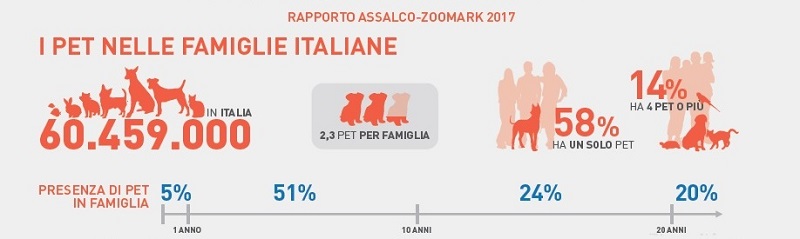

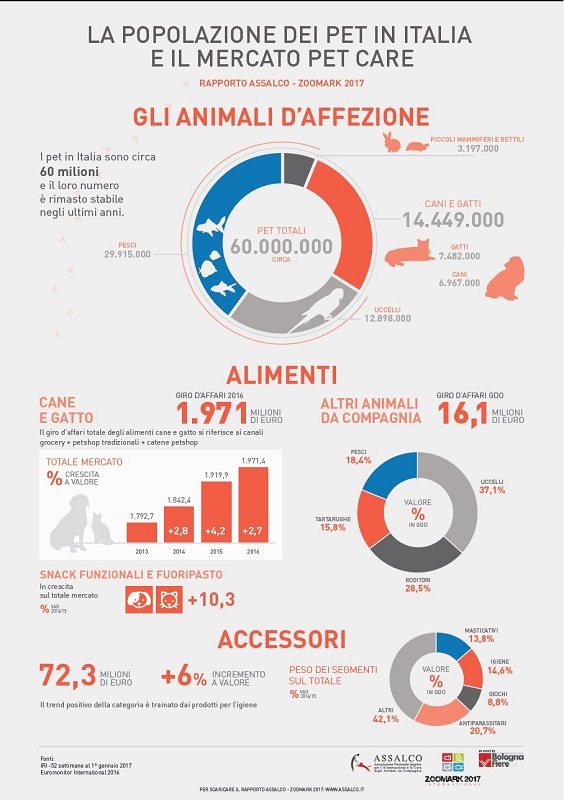

Secondo i dati contenuti nel Rapporto 2017, sono oltre 60 milioni gli animali d’affezione presenti in Italia nel 2016 (sugli oltre 200 milioni europei), di cui quasi il 50% rappresentato da pesci; a seguire quasi 13 milioni di uccellini (21,3%), 7,5 milioni di gatti (12,4%), 7 milioni di cani (11,5%) e poco più di 3 milioni tra piccoli mammiferi e rettili (5,3%).

Il giro d’affari in Italia del pet food per cani e gatti, ossia il segmento principale del più vasto mercato dei prodotti per gli animali da compagnia, è stato nel 2016 pari a 1.971 milioni di euro, per un totale di 559.200 tonnellate di prodotti commercializzate.

Il giro d’affari in Italia del pet food per cani e gatti, ossia il segmento principale del più vasto mercato dei prodotti per gli animali da compagnia, è stato nel 2016 pari a 1.971 milioni di euro, per un totale di 559.200 tonnellate di prodotti commercializzate.

Come evidenziato anche dal Rapporto pubblicato lo scorso anno, il mercato del pet sembra non conoscere crisi: nel 2016 si è registrato nuovamente un trend positivo, con un incremento del fatturato del 2,7% rispetto all’anno precedente e una crescita dei volumi dell’1,3%.

Analizzando un periodo più ampio, per l’esattezza l’ultimo triennio, si ha conferma di questa tendenza positiva: il mercato infatti si è sviluppato dal 2013 con un tasso di crescita annuo composto del +3,2% a valore e del +0,5% a volume. In termini di percentuali di crescita di fatturato, l’anno record di questo periodo è stato il 2015 (+4,2%), mentre è proprio il 2016 per quanto riguarda le vendite a volume.

Il segmento degli alimenti umidi è ancora il più importante: registra circa 972 milioni di euro di fatturato, che equivalgono al 49,3% di quota sul mercato totale. Questo grazie all’importanza ormai consolidata dei prodotti a maggior valore aggiunto in piccola grammatura e caratterizzazione gastronomica o funzionale, in particolar modo negli alimenti per gatti. Gli snack funzionali e fuoripasto, però, continuano a mostrare una crescita a due cifre (+10,3% a valore) e rap-presentano il segmento più dinamico del mercato.

I canali distributivi del pet food

I canali distributivi del pet food

Il fatturato del mercato dei pro-dotti per l’alimentazione di cane e gatto si sviluppa su tre piattaforme distributive – GDO, petshop tradizionali e catene – che mostrano dinamiche e performance differenti per il mercato totale e per i suoi segmenti principali. La grande distribuzione canalizza il 57% del fatturato complessivo del mercato pet food (ossia 1.222,5 milioni di euro) e il 75,1% dei volumi (420.234 tonnellate). La crescita di questo canale è trainata dai supermercati (con il 30,1% del fatturato e il 33,6% dei volumi) e in particolare dai superstore che, anche per il mercato pet food, si confermano un canale virtuoso capace di coniugare un’ampiezza di offerta rispetto ai negozi di prossimità a una minor “dispersione” rispetto agli ipermercati.

Al secondo posto troviamo i petshop tradizionali (circa 4.912 punti vendita), che per il terzo anno consecutivo mostrano una crescita del fatturato (+1,8%) generando il 31,8% del valore totale, seppur a fronte di una dinamica negativa per quel che concerne il volume (-1,1%), coprendo il 17,7% del mercato analizzato. Il Rapporto Assalco-Zoomark evidenzia che il petshop tradizionale continua a subire i cambiamenti strutturali della domanda (con una crescente diffusione di cani di piccola e media taglia), le modifiche dei comportamenti d’acquisto e lo sviluppo delle catene. Tuttavia l’innovazione, il servizio e la focalizzazione sul core business sembrano avere sortito degli effetti positivi – almeno a valore – nonostante una concorrenza for te da par te delle catene.

Le catene petshop, infatti, (intese come “punti vendita di alimenti e articoli per animali dotati di una struttura organizzata di almeno 7 punti vendita di proprietà”, 503 in Italia), nel 2016 hanno continuato a crescere a doppia cifra (circa +12% sia come valore che come volumi) aggiudicandosi l’11,2% dei valori e il 7,2% dei volumi totali del settore.

Oltre la metà delle vendite al Nord

Analizzando la somma delle vendite di pet food della GDO e dei negozi tradizionali (eliminando quindi le catene dal panorama), il Rapporto Assalco-Zoomark 2017 evidenzia che il Nord Italia sviluppa oltre la metà dei volumi totali (53,9%), mentre il Sud resta il fanalino di coda con il 18,7%. Ciò nonostante, il contributo alla crescita dei due canali analizzati è arrivato nel 2016 proprio dal Sud (+3,1%) e dalla macro area Centro + Sardegna (+0,2%), mentre il Nord ha registrato una lieve flessione nelle vendite.

Confrontando petshop tradizionali e GDO, si osserva che la ripartizione delle vendite per aree geografiche evidenzia una maggiore localizzazione delle vendite al Nord per la GDO e al Centro Sud per il petshop. Con riferimento alla GDO, nel 2016 si segnala una crescita del mercato a volume (+1,3%): in termini geografici, le aree con trend più dinamici sono il Sud (15% dei volumi) che mostra una crescita del +3,7% e il Centro + Sardegna (24,6% dei volumi) che cresce del +1,6%. Positivo il trend del Nord Ovest (+0,9% a volume) che sviluppa il 36,3% del mercato e stabile il Nord Est (22,3% dei volumi).

La GDO continua a crescere

Nel 2016 il mercato degli alimenti per cane e gatto veicolato dalla GDO ha continuato a mostrare una tendenza positiva del fatturato, con una crescita di +1,5% a valore, seppure in rallentamento rispetto all’aumento dello scorso anno. Un segnale positivo arriva anche dai volumi, con un’inversione di tendenza rispetto allo scorso anno: il volume di pet food mosso dalla GDO, infatti, ha registrato un incremento del +1,3%. In particolare, gli alimenti per gatto coprono il 62,8% del fatturato e il 51,8% del mercato in termini di volume.

Per i formati, nella GDO così come nei petshop tradizionali, le confezioni più vendute sono rappresentate dal sacco e dalla lattina, seguite dalla bustina e dalla vaschetta.

Le private label sono 17,8% dell’offerta

Nel 2016 le private label hanno sviluppato una quota a valore del 17,8% sul totale del Largo Consumo Confezionato (mercati food e non food), con un aumento di +0,2 punti rispetto al 2015 dopo la battuta di arresto che aveva subito nel biennio precedente.

All’interno dell’offerta generale della private label si conferma la flessione nel primo prezzo e una sempre maggiore attenzione ai prodotti di fascia premium e/o biologici, che rappresentano ancora una nicchia del mercato realizzando circa il 7% del fatturato ciascuna (sul fatturato totale della marca del distributore), ma crescono rispettivamente del 16,6% e del 15,5% a valore. Pur continuando quindi, in generale, a rivolgersi a un target di acquirenti che valorizzano il rapporto qualità-prezzo, le insegne cercano di aprirsi a nuovi acquirenti che, pur attenti al prezzo, preferiscono prodotti sempre più ricchi e differenziati come quelli biologici e premium. In particolare, nel mercato del pet food distribuito in GDO le private label rappresentano il 22,1% del valore di mercato.

Gli accessori

Il mondo del pet non si esaurisce però nei prodotti alimentari, ma comprende anche tutte le referenze che il Rapporto Assalco-Zoomark riunisce sotto l’etichetta di “accessori” (igiene, giochi, guinzagli, cucce, ciotole, gabbie, voliere, acquari, tartarughiere e utensileria varia), per un giro d’affari totale che si attesta intorno a 72,3 milioni di euro. Il settore ha registrato nel 2016 una crescita nella GDO del +6% a valore e del +7% a volume, trainata dai prodotti per l’igiene, i giochi e gli antiparassitari (rispettivamente +27,4%, +10,1% e +3,5% a valore).

Le lettiere per gatto, pur considerabili come accessori appartenenti al segmento igiene, vengono invece rilevate a parte, in quanto costituiscono l’ulteriore e più importante segmento non food nel canale GDO; nel 2016 esso vale infatti oltre 67 milioni di euro, con una crescita del +3,7% sul 2015.

Spagna e Italia trainano il mercato europeo

Anche a livello internazionale la macro categoria del pet care – che riunisce alimenti per cani, gatti, altri animali e accessori – si conferma in crescita. Secondo i dati dell’istituto di ricerca Iri, questo mercato in Europa (rilevato in Francia, Germania, Italia, Paesi Bassi, Regno Unito, e Spagna), nell’anno terminante a giugno 2016 ha registrato una crescita a valore pari a +0,9%, raggiungendo i 9.980 milioni di euro in questi soli sei paesi. Il trend è stato trainato da Spagna (+5,5%), Italia (+2,2%), Germania (+2,1%) e Francia (+1,4%).

Valori in linea con lo stesso periodo dell’anno precedente per l’Olanda, mentre registra una flessione negativa la Gran Bretagna (-2,1%), pur restando il primo paese per fatturato sviluppato.

Bilancio positivo per Zoomark

L’edizione 2017 della biennale del pet, organizzata da BolognaFiere, si è svolta dall’11 al 14 maggio e ha visto confermato il trend di crescita della precedente edizione, svoltasi nel 2015. Significativo l’aumento delle presenze internazionali: nei quattro giorni della manifestazione, in particolare, è cresciuto del 36% il numero di buyer e operatori esteri, inter venuti in rappresentanza di ben 100 paesi, superando così il 30% delle presenze totali.

Nei cinque padiglioni dedicati a Zoomark, che ha coperto quindi una superficie totale di 50.000 mq, erano presenti 735 espositori (+17% rispetto al 2015), di cui 479 esteri provenienti da 42 paesi del mondo, a partire da Cina (116), Stati Uniti (65), Gran Bretagna (51), Germania (51) e Francia (21) e 6 grandi collettive organizzate da Brasile, Canada, Cina, Regno Unito, Stati Uniti e Taiwan. Notevole inoltre la partecipazione dei visita-tori ai 25 convegni e seminari che si sono svolti nell’ambito della Manifestazione, organizzati da BolognaFiere e da partner ed espositori, e alla nuova area Aqua Project, completamente dedicata all’acquariologia. Interessante anche l’area “Prodotti novità”, in cui le aziende espositrici hanno potuto presentare gli ultimi articoli lanciati sul mercato. Appuntamento a maggio 2019 per la diciottesima edizione.